SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Stiven3000 |А я ведь говорил....И это не про Газпром

- 30 июня 2022, 13:17

- |

Пока практически во всех акциях лилась кровь, и избитые инвесторы пачками уползали считать убытки и лить горькие слёзы акции «Иркут» в моменте дали +15% взлетая до 45 рублей на возросших в шесть раз (и это сейчас) объёмах..

P.S.пока другие будут плакать «Иркут» будет расти.

Всем здоровья и удачи в инвестициях!!!

P.S.пока другие будут плакать «Иркут» будет расти.

Всем здоровья и удачи в инвестициях!!!

- комментировать

- 341

- Комментарии ( 5 )

Блог им. Stiven3000 |Тут в комментариях писали что от БРИКС россиянам ни жарко ни холодно...А как вам это?

- 29 июня 2022, 19:31

- |

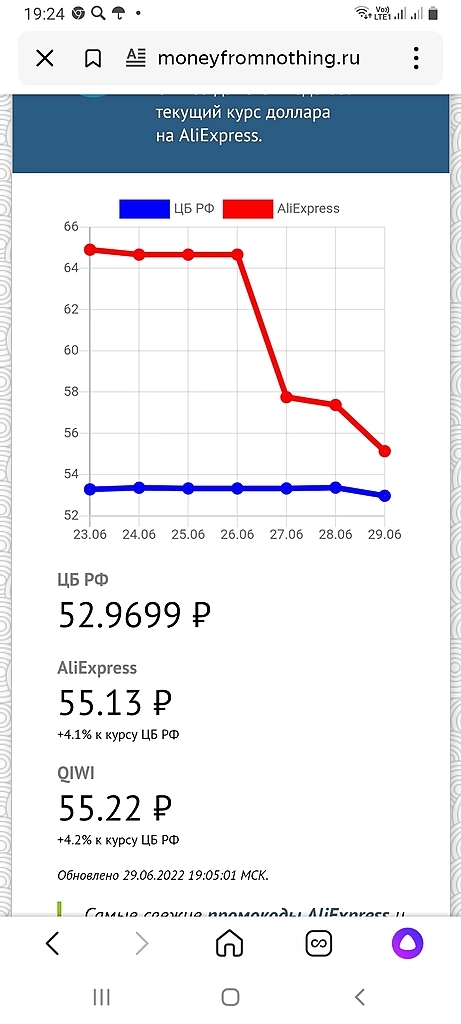

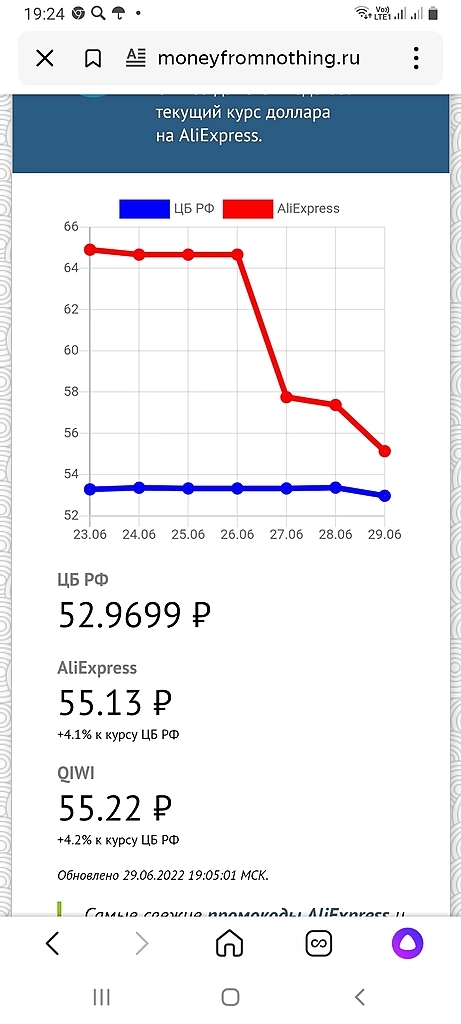

23 июня прошёл саммит БРИКС.

Прошло всего 3 дня после того, как лидеры стран разъехались по домам и...

Курс доллара к рублю на АлиЭкспресс:

Совпадение? Не думаю!

Хотя конечно сейчас набегут свидетели явления доллара народу с криками, что это все ерунда, и бакс по 200...

Всем хорошего настроения!!!

Прошло всего 3 дня после того, как лидеры стран разъехались по домам и...

Курс доллара к рублю на АлиЭкспресс:

Совпадение? Не думаю!

Хотя конечно сейчас набегут свидетели явления доллара народу с криками, что это все ерунда, и бакс по 200...

Всем хорошего настроения!!!

Блог им. Stiven3000 |А ларчик просто открывается- экономика БРИКС по итогам 2021года обогнала экономику G7.

- 29 июня 2022, 09:39

- |

В 2021 году страны ВВП стран БРИКС по паритету покупательной способности обогнал совокупный ВВП G7 составив 46 триллионов против 44 триллионов международных долларов (МВФ)

Меня удивляет наивность отдельных товарищей, рассматривающих происходящие с Россией события как нечто автономное, вызванное СВО, Путиным или иными местечковыми причинами.

К счастью или к сожалению, но нет.

Собственно как и в годы холодной войны произошло разделение на два блока. Можно много говорить о многополярности, но по факту снова две противостоящие силы. Протвостоящие в битве за мировое экономическое первенство.

Ждём начала битвы за Мексику, куда она присоединится. И ответ не столь очевиден, как многие думают.

Все остальное-это бои местного значения. И, уверен, наши «партнёры» прекрасно это понимают.

Ну и в завершение- картинка от китайцев:

«Когда они в следующий раз скажут про „международное сообщество“, вы знаете, кого они имеют в виду»,

— заместитель директора информационного департамента Министерства иностранных дел Китая.

Всем здоровья, терпения и удачи в инвестициях!!!

Меня удивляет наивность отдельных товарищей, рассматривающих происходящие с Россией события как нечто автономное, вызванное СВО, Путиным или иными местечковыми причинами.

К счастью или к сожалению, но нет.

Собственно как и в годы холодной войны произошло разделение на два блока. Можно много говорить о многополярности, но по факту снова две противостоящие силы. Протвостоящие в битве за мировое экономическое первенство.

Ждём начала битвы за Мексику, куда она присоединится. И ответ не столь очевиден, как многие думают.

Все остальное-это бои местного значения. И, уверен, наши «партнёры» прекрасно это понимают.

Ну и в завершение- картинка от китайцев:

«Когда они в следующий раз скажут про „международное сообщество“, вы знаете, кого они имеют в виду»,

— заместитель директора информационного департамента Министерства иностранных дел Китая.

Всем здоровья, терпения и удачи в инвестициях!!!

Блог им. Stiven3000 |Четвертый за сто лет валютный дефолт США и первый в истории ЕС. Всё остальное-пляски с бубном чтобы замылить эту некрасивую историю.

- 28 июня 2022, 13:49

- |

Первый валютный дефолт в США случился в 1933 году, когда правительству США стало очевидно, что денежная долларовая масса даже в условиях частичного резервирования не обеспечена реальными деньгами, а именно золотом. И пока американцы с криками «А доллар-то голый!» Не устроили революцию было решено нанести удар первыми.

Первый валютный дефолт доллара в лучших традициях американского пиара был обставлен словоблудием про демократию, клятых спекулянтов и заботе о народе, под соусом которого всем американцам было предложено поменять своё золото на доллары по курсу 20 баксов за унцию.

В преломлении на сегодняшние российские реали: если бы государство предложило бы вам сегодня поменять имеющиеся у вас доллары на рубли по курсу… ммм ..26рублей за доллар...

И от этого предложения конечно можно было отказаться… и получить срок до 10лет и штраф в 5миллионов рублей (примерная стоимость тогдашних 10000долларов, а именно такой размер штрафа предусмотрен был для уклонистов)…

( Читать дальше )

Первый валютный дефолт доллара в лучших традициях американского пиара был обставлен словоблудием про демократию, клятых спекулянтов и заботе о народе, под соусом которого всем американцам было предложено поменять своё золото на доллары по курсу 20 баксов за унцию.

В преломлении на сегодняшние российские реали: если бы государство предложило бы вам сегодня поменять имеющиеся у вас доллары на рубли по курсу… ммм ..26рублей за доллар...

И от этого предложения конечно можно было отказаться… и получить срок до 10лет и штраф в 5миллионов рублей (примерная стоимость тогдашних 10000долларов, а именно такой размер штрафа предусмотрен был для уклонистов)…

( Читать дальше )

Блог им. Stiven3000 |Про "заморозку вкладов россиян". И все конечно повелись?

- 27 июня 2022, 09:55

- |

Вот несут пургу всевозможные «Ивановы»… вклады… вклады… дали право замораживать вклады...

Если кто читал, слово «вклады» в этих нормативных документах отсутствует, есть «средства и имущество».

И в России все прекрасно понимают, что речь идёт о средствах и имуществе компаний из недружечтвенных государств. Россия готовится встречным ударом нивелировать попытки «партнеров» прихапать имущество российских компаний под личиной дефолта.

Я искренне не могу понять, на какого уровня дебильности расчитаны эти вбросы про заморозку вкладов?

Если кто читал, слово «вклады» в этих нормативных документах отсутствует, есть «средства и имущество».

И в России все прекрасно понимают, что речь идёт о средствах и имуществе компаний из недружечтвенных государств. Россия готовится встречным ударом нивелировать попытки «партнеров» прихапать имущество российских компаний под личиной дефолта.

Я искренне не могу понять, на какого уровня дебильности расчитаны эти вбросы про заморозку вкладов?

Блог им. Stiven3000 |Кто-нибудь в курсе-против АФК "Система" уже ввели санкции или пока нет?

- 27 июня 2022, 08:48

- |

Собственно вопрос в заголовке. Помнится в АФК входит «Кронштадт», который беспилотниками занимается…

Блог им. Stiven3000 |Упс! Концепция поменялась! Почему "золотой миллиард" ждёт резкое снижение благосостояния и рост уровня жизни в бедных странах. И это рукотворный процесс.

- 26 июня 2022, 12:01

- |

Думаю всем читателям смарт-лаба известна концепция «золотого миллиарда».

Ещё не так давно (в историческом масштабе ) умные и сверхбогатые решили, что для обеспечения себе и СВОИМ потомкам комфортной жизни при конечности ресурсов планеты необходимо, чтобы потребление этих ресурсов было доступно весьма ограниченному числу жителей планеты, населяющих страны, самонызывающие себя «всем цивилизованным миром».

Реализация этой концепции сводилась к созданию всеми возможными способами ограниченного потребления в странах за пределами «всего цивилизованного мира» и осуществлялось

-информационно путем пропаганды ограничения рождаемости,

-медицински (появление всевозможных болезней, ограничение доступа к современной медицине для жителей бедных стран)

-политически (создание зон нестабильности, войн и вообще условий препятствующих накоплению и росту потребления).

Однако уже к 2008 году стало понятно, что радикально во всех странах за пределами «золотого миллиарда» рост потребления остановить не получается, хотя безусловно определённых задержек достигнуть удалось, однако все больше стран «третьего мира» стали заявлять о намерении жить лучше.

( Читать дальше )

Ещё не так давно (в историческом масштабе ) умные и сверхбогатые решили, что для обеспечения себе и СВОИМ потомкам комфортной жизни при конечности ресурсов планеты необходимо, чтобы потребление этих ресурсов было доступно весьма ограниченному числу жителей планеты, населяющих страны, самонызывающие себя «всем цивилизованным миром».

Реализация этой концепции сводилась к созданию всеми возможными способами ограниченного потребления в странах за пределами «всего цивилизованного мира» и осуществлялось

-информационно путем пропаганды ограничения рождаемости,

-медицински (появление всевозможных болезней, ограничение доступа к современной медицине для жителей бедных стран)

-политически (создание зон нестабильности, войн и вообще условий препятствующих накоплению и росту потребления).

Однако уже к 2008 году стало понятно, что радикально во всех странах за пределами «золотого миллиарда» рост потребления остановить не получается, хотя безусловно определённых задержек достигнуть удалось, однако все больше стран «третьего мира» стали заявлять о намерении жить лучше.

( Читать дальше )

Блог им. Stiven3000 |Перспективы Корпорации "Иркут". Вот уж где "чем хуже, тем лучше".

- 24 июня 2022, 15:48

- |

Собственно о чём говорилось, то и подтвердилось.

Сегодня стоимость акций «Иркут» на 70% выше их стоимости накануне СВО. И это в рублях.

25 февраля 2022 года рассматривая перспективы корпорации в свете известных событий (https://smart-lab.ru/mobile/topic/772461/) я отметил, что рост в отечественном авиапроме резко ускорится.

И вот на днях Глава Минпрома Денис Мантуров заявил что планируется производство 142 самолетов SSJ New с увеличенным количеством российских комплектующих, 270 самолетов МС-21, по 70 самолетов Ил-114-300 и самолетов Ту-214 и 12 самолетов Ил-96-300.

Значит ли всё сказанное, что всем кто тогда (как и ранее) скептически отнёсся к перспективам акций «Иркута», что им остаётся только грустно вздыхать глядя на более чем двукратный долларовый рост этой бумаги, с мыслью «и опять я опоздал»?

Не думаю.

Мы только вначале большого пути, на котором отечественному машиностроению открываются исключительно радостные финансовые горизонты с соответствующим ростом капитализации. Так что и по 90 рублей «Иркут» мы тоже увиди. ИМХО конечно.

Всем здоровья и удачи в инвестициях!!!

Сегодня стоимость акций «Иркут» на 70% выше их стоимости накануне СВО. И это в рублях.

25 февраля 2022 года рассматривая перспективы корпорации в свете известных событий (https://smart-lab.ru/mobile/topic/772461/) я отметил, что рост в отечественном авиапроме резко ускорится.

И вот на днях Глава Минпрома Денис Мантуров заявил что планируется производство 142 самолетов SSJ New с увеличенным количеством российских комплектующих, 270 самолетов МС-21, по 70 самолетов Ил-114-300 и самолетов Ту-214 и 12 самолетов Ил-96-300.

Значит ли всё сказанное, что всем кто тогда (как и ранее) скептически отнёсся к перспективам акций «Иркута», что им остаётся только грустно вздыхать глядя на более чем двукратный долларовый рост этой бумаги, с мыслью «и опять я опоздал»?

Не думаю.

Мы только вначале большого пути, на котором отечественному машиностроению открываются исключительно радостные финансовые горизонты с соответствующим ростом капитализации. Так что и по 90 рублей «Иркут» мы тоже увиди. ИМХО конечно.

Всем здоровья и удачи в инвестициях!!!

Блог им. Stiven3000 |На каком уровне в крипте начнётся паника?

- 18 июня 2022, 21:33

- |

Биток сильно обвалился. Однако для этого специфичного «актива» сильная волатильность как и амплитуда колебаний совсем не нова. Даже падение 30% за неделю это еще не паника.

Паника для крипты, по моему мнению, это сложение втрое за неделю с нарастающим ускорением.

Лично моё мнение-при пробое 15000 баксов за биток начнется именно паническая распродажа с полной утратой криптой доверия.

А вы как думаете?

P.S. моё личное мнение-биток проект владельцев долларовой системы, призванный играть роль сорбента ликвидности, чтобы падение реальной стоимости доллара не приняло лавинообразный характер, а вовсе не «актив» ИМХО конечно.

Паника для крипты, по моему мнению, это сложение втрое за неделю с нарастающим ускорением.

Лично моё мнение-при пробое 15000 баксов за биток начнется именно паническая распродажа с полной утратой криптой доверия.

А вы как думаете?

P.S. моё личное мнение-биток проект владельцев долларовой системы, призванный играть роль сорбента ликвидности, чтобы падение реальной стоимости доллара не приняло лавинообразный характер, а вовсе не «актив» ИМХО конечно.

Блог им. Stiven3000 |Летне-воскресное: инвестиции в яхтинг в России.

- 12 июня 2022, 15:15

- |

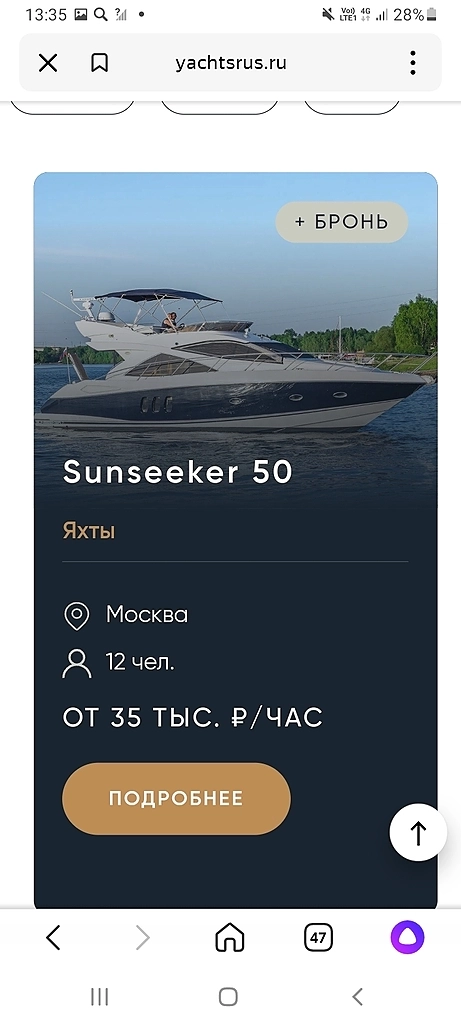

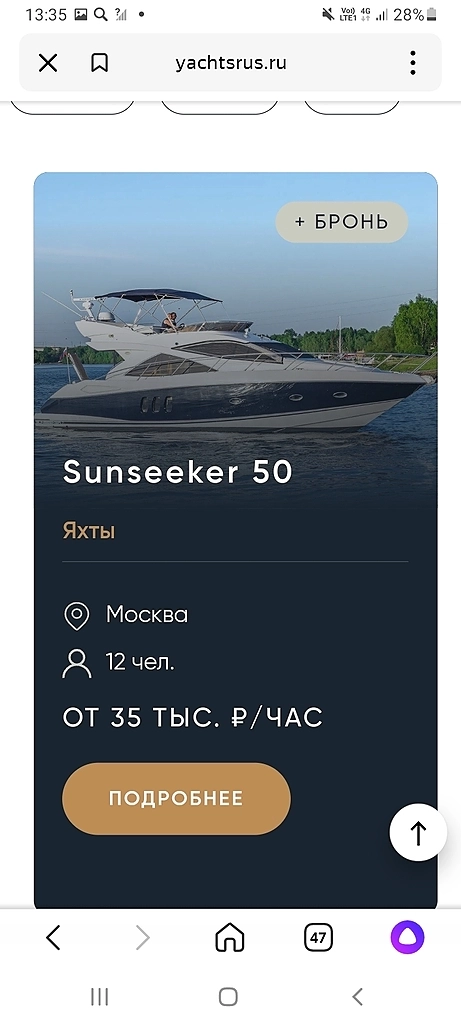

Началом яхтенного бума в США и Европе смело можно назвать 60е годы, когда лодка стала превращаться из чисто промыслового инструмента в средство отдыха и развлечения.

Стал активно развиваться чартер (т.е. аренда) яхт.

Россиянам такой вид досуга тоже пришёлся по вкусу.

К 2019 году россияне тратили около 1 миллиарда долларов (миллиарда! долларов, Карл!!!) на яхтинг.

Как образно высказался один из представителей отечественной яхтенной индустрии «С точки зрения природы и климата — у нас тут и Черногория, и Норвегия, и Мичиган».

Разумеется что и на внутреннем рынке появились чартерные компании идущие вслед за растущим спросом.

Одной из таких компаний стала Yacht & Travel, чей флот расположен в локациях Крыма, Питера, Москвы и не только.

Ставка компанией была сделана на создание собственного чартерного флота.

( Читать дальше )

Стал активно развиваться чартер (т.е. аренда) яхт.

Россиянам такой вид досуга тоже пришёлся по вкусу.

К 2019 году россияне тратили около 1 миллиарда долларов (миллиарда! долларов, Карл!!!) на яхтинг.

Как образно высказался один из представителей отечественной яхтенной индустрии «С точки зрения природы и климата — у нас тут и Черногория, и Норвегия, и Мичиган».

Разумеется что и на внутреннем рынке появились чартерные компании идущие вслед за растущим спросом.

Одной из таких компаний стала Yacht & Travel, чей флот расположен в локациях Крыма, Питера, Москвы и не только.

Ставка компанией была сделана на создание собственного чартерного флота.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс